راههای مختلفی برای ترید کردن وجود دارد که به کمک آن بتوان برای خرید و فروش سهامهای مختلف به سودهای قابل توجهی رسید. یکی از این روشها استفاده از لوریج است. leverage یا اهرم یک ابزار است که افراد میتوانند بدون هیچ ضمانت بانکی یا بهره ایی مقدار نقدینگی مورد نیاز در جهت انجام معامله را دریافت کنند. بعضی از بازیهای کریپتویی مانند Futures و Margin استفاده میشود و محبوبیت زیادی بین تریدرها دارد، زیرا در مدت خیلی کوتاهی موجب کسب سودهای قابل توجهی میشوند. پس در این مقاله از صرافی فراچنج تصمیم گرفتیم تا درباره لوریج و اینکه معاملات دارای اهرم چه مزایایی دارند، توضیحاتی را ارائه دهیم. در نتیجه اگر شما هم قصد دارید، تا در معاملات خود از اهرم لوریج استفاده کنید تا پایان این مقاله همراه ما باشید.

اهرم یا لوریج (Leverage) در معاملات ارز دیجیتال چه مفهومی دارد؟

اهرم به استفاده از سرمایه قرضی برای خرید و فروش داراییهای مالی، از جمله ارزهای دیجیتال، اشاره دارد. این کار قدرت خرید یا فروش شما را افزایش میدهد تا بتوانید با سرمایهای بیشتر از آنچه در حال حاضر در کیف پول خود دارید، معامله کنید. بسته به صرافی که در آن معامله میکنید، میتوانید تا ۱۰۰ برابر موجودی حساب خود را قرض بگیرید.

میزان اهرم به صورت نسبت نشان داده میشود، مانند ۱:۵ (۵ برابر)، ۱:۱۰ (۱۰ برابر) یا ۱:۲۰ (۲۰ برابر) و نشان میدهد که سرمایه اولیه شما چند برابر میشود. به عنوان مثال، اگر ۱۰۰ دلار در حساب صرافی خود دارید اما میخواهید پوزیشنی به ارزش ۱۰۰۰ دلار در بیتکوین (BTC) باز کنید، اهرم ۱۰ برابری به ۱۰۰ دلار شما همان قدرت خرید ۱۰۰۰ دلار را میدهد.

شما میتوانید از اهرم برای معامله انواع مختلف مشتقات ارز دیجیتال استفاده کنید. انواع رایج معاملات اهرمی شامل معاملات با مارجین، توکنهای اهرمی و قراردادهای آتی میشود.

معاملات اهرمی چگونه کار میکنند؟

قبل از اینکه بتوانید با اعتبار قرضی شروع به معامله کنید، باید وجهی را در حساب معاملاتی خود واریز نمایید. سرمایه اولیهای که شما تامین میکنید، وثیقه (collateral) نامیده میشود. وثیقه مورد نیاز به میزان اهرمی که استفاده میکنید و ارزش کل پوزیشنی که میخواهید باز کنید (که به آن مارجین گفته میشود) بستگی دارد.

فرض کنید میخواهید با ۱۰۰۰ دلار و اهرم 10 برابری در اتریوم (ETH) سرمایهگذاری کنید. مارجین مورد نیاز ۱/۱۰ از ۱۰۰۰ دلار خواهد بود، به این معنی که شما باید ۱۰۰ دلار در حساب خود به عنوان وثیقه برای اعتبار قرضی داشته باشید. اگر از اهرم ۲۰ برابری استفاده کنید، مارجین مورد نیاز شما حتی کمتر خواهد بود (۱/۲۰ از ۱۰۰۰ دلار = ۵۰ دلار). اما به خاطر داشته باشید که هرچه اهرم بالاتر باشد، خطر لیکوئید شدن (liquidation) نیز بیشتر است.

علاوه بر سپرده اولیه مارجین، شما همچنین باید برای معاملات خود سطح مشخصی از مارجین را حفظ کنید. اگر بازار خلاف موقعیت شما حرکت کند و مارجین از حد آستانه نگهداری (که به آن مارجین نگهداری نیز گفته میشود) پایین بیاید، برای جلوگیری از لیکوئید شدن باید سرمایه بیشتری را به حساب خود واریز کنید.

باز کردن یک موقعیت لانگ (long) به این معنی است که شما انتظار دارید قیمت یک دارایی افزایش یابد. از طرف دیگر، باز کردن یک موقعیت شورت (short) به این معنی است که شما فکر میکنید قیمت کاهش خواهد یافت.

اهرم به شما این امکان را میدهد که تنها بر اساس وثیقه خود، نه داراییهایتان، ارز دیجیتال یا هر دارایی دیگر را بخرید یا بفروشید. این بدان معناست که میتوانید داراییها را قرض کرده و آنها را بفروشید (یک موقعیت شورت باز کنید) حتی اگر در حال حاضر مالک آنها نباشید. این به شما امکان میدهد در صورت پایین آمدن قیمت، سود کسب کنید.

مقایسه معاملات اهرم دار با معاملات بدون اهرم

معاملاتی که با اهرم انجام میشوند با معاملاتی که اهرم ندارند دو نوع کاملا متفاوتاند و هر یک از این شیوهها طرفداران مخصوص به خود را دارند. در معاملات بدون اهرم شما فقط در روند صعودی بازار و با سرمایه واقعی میتوانید معامله کنید. بنابراین سود و ضررتان هم بر اساس سرمایهای که دارید هست.

اما در معاملات اهرم دار ماجرا کاملا متفاوت است و شما میتوانید با سرمایه کم وارد بازار شوید، اما با سرمایه زیاد معامله کنید و به عبارتی سود بیشتری به دست آورید. البته معاملات اهرم دار بسیار پر ریسک هستند، زیرا همانطور که میتوانند سود را افزایش دهند امکان ضررهای بزرگ هم بیشتر میشود.

برای استفاده از لوریج توصیه میکنیم حتما هوشمندانه تصمیم بگیرید و اگر دانش فنی کافی ندارید از این ویژگی استفاده نکنید.

کدام بازارها شرایط استفاده از معاملات اهرم دار را دارند؟

معاملات با اهرم یکی از روشهای متداول معاملهگریاند و در بازارهای مالی مختلف قابل استفاده اند. شناخت این بازارها به شما کمک میکند تا بتوانید سودهای بیشتری با لوریج به دست آورید. بازارهایی که از معاملات اهرم دار پشتیبانی میکنند عبارتاند از:

- بازار ارزهای دیجیتال: یکی از پلتفرمهایی که از اهرم در بازار مالی پشتیبانی میکند مربوط با رمزارزها است. لوریج در معاملات ارز دیجیتال در بین تریدرها بسیار محبوب است چرا که به آنها این امکان را میدهد تا معاملات پر سودی داشته باشند. در این بازار شما میتوانید رمز ارزهای مختلف را با اهرمهای بالا و پایین معامله کنید.

- بازار جهانی فارکس: یکی از محبوبترین بازارهای مالی فارکس است که طرفداران زیادی دارد. یکی از ابزارهای مالی پر استفاده در این مارکت لوریج است که تریدرها میتوانند به کمک آنها سهامهای مختلف را با سرمایه بیشتر معامله کنند و سود بیشتری به دست آورند.

- معاملات آپشن: این نوع از معاملات بسیار پر ریسک است و در صرافی بایننس در اختیار کاربران قرار میگیرد. در معاملات آپشن معاملهگرها میتوانند داراییها را با قیمتهای تعیین شده و در زمان مشخص معامله کنند.

دیگر بازار که قابلیت استفاده از اهرم را دارد، بازار کالا است. در این بازار میتوانید بیش از ۳۵ کالای متفاوت مانند طلا، نقره و نفت را با ضریبهای مختلف معامله کنید. ریسک معامله با اهرم در این مارکت نسبت به سایر موارد ذکر شده بسیار پایینتر است.

مزایا و معایب لوریج در معاملات

| مزایا | معایب |

|---|---|

| افزایش قدرت خرید | افزایش ضرر |

| پتانسیل سود بیشتر | ریسک لیکوئید شدن |

| بهبود نقدینگی | نوسانات بازار |

| کاهش زمان انتظار | هزینههای اضافی |

| دسترسی به طیف وسیعتری از استراتژیهای معاملاتی | پیچیدگی |

استراتژیهای معاملات اهرمی در ارزهای دیجیتال ابزارهای قدرتمندی را در اختیار معاملهگران قرار میدهند، اما در عین حال با ریسکهای قابل توجهی نیز همراه هستند. درک دقیق این مزایا و معایب برای اتخاذ تصمیمات آگاهانه در معاملات با اهرم ضروری است. لذا در ادامه این موارد را به طور کامل بررسی میکنیم.

مزایا لوریج:

- سود بیشتر: اهرم به معاملهگران این امکان را میدهد تا با استفاده از اعتبار قرضی از صرافی یا کارگذار، قدرت خرید خود را افزایش دهند . در نتیجه این عمل پتانسیل کسب سود را به میزان قابل توجهی بالا میبرد.

- فرصتهای متنوعسازی: معاملات اهرمی به معاملهگران اجازه میدهد تا بدون نیاز به سرمایهگذاری اولیه کلان، ریسک خود را در طیف وسیعی از داراییهای دیجیتال پخش کنند. این امر منجر به بهبود پتانسیل بازده کل سبد سرمایهگذاری میشود.

- انعطافپذیری در استراتژی: اهرم به معاملهگران اجازه میدهد تا استراتژیهای معاملاتی مختلفی را با توجه به شرایط بازار و ریسکپذیری خود انتخاب کنند. معاملهگران میتوانند با استفاده از اهرمهای بالا، پتانسیل کسب سود کوتاهمدت را افزایش دهند یا با استفاده از اهرمهای پایینتر، ریسک کلی خود را کاهش دهند.

- پوشش ریسک (Hedging): اهرم میتواند به عنوان ابزاری برای پوشش ریسک داراییهای موجود در سبد سرمایهگذاری مورد استفاده قرار گیرد. برای مثال، یک معاملهگر با استفاده از پوزیشنهای شورت اهرمی، میتواند ریسک کاهش قیمت داراییهای لانگ (Long) خود را جبران کند.

معایب لوریج:

- افزایش ریسک ضرر: در حالی که اهرم پتانسیل کسب سود را افزایش میدهد، به همان میزان نیز پتانسیل ضرر را بالا میبرد. به طوری که حتی نوسانات جزئی قیمت میتوانند منجر به ضررهای قابل توجه و لیکوئید شدن موقعیتهای اهرمی شوند. مدیریت دقیق ریسک از طریق تعیین حد ضرر (Stop-Loss) و کنترل نسبت مارجین (Collateral Ratio) برای جلوگیری از لیکوئید شدن، امری ضروری است.

- هزینههای اضافی: معاملات اهرمی معمولا با هزینههای اضافی مانند کارمزد بهره بر اعتبار قرضی و کارمزد تراکنشهای مکرر همراه است. این هزینهها میتوانند سودآوری کلی معاملات را کاهش دهند.

- نوسانات بازار: بازار ارزهای دیجیتال به طور ذاتی نوسانات بالایی دارد. استفاده از اهرم در چنین بازاری، ریسک ناشی از نوسانات را به طور قابل توجهی افزایش میدهد. معاملهگران اهرمی باید توانایی تحمل نوسانات شدید قیمتی را داشته باشند.

- فشارهای روانی: معاملات اهرمی میتوانند منجر به فشارهای روانی قابل توجهی برای معاملهگران شوند. ترس از دست دادن (FOMO) و شاخص ترس و طمع میتوانند باعث تصمیمات احساسی و زیانهای هنگفت شوند. مدیریت صحیح ریسک و پایبندی به استراتژی معاملاتی از پیش تعیین شده، برای کنترل فشارهای روانی ضروری است.

چگونه با لوریج (Leverage) و مارجین در ارزهای دیجیتال معامله کنیم؟

معاملات اهرمی و مارجین در ارزهای دیجیتال به استفاده از سرمایه قرض گرفته شده از یک کارگزاری یا صرافی ارز دیجیتال برای معامله رمزارز با قدرت خرید بیشتر اشاره دارد. سرمایهگذاران ارز دیجیتال از سرمایه خود به عنوان «مارجین» برای دسترسی به سرمایه قرضی که به عنوان «اهرم» شناخته میشود، استفاده میکنند. این کار به آنها امکان میدهد تا موقعیتهای بزرگتری را نسبت به معاملات نقدی یا اسپات (spot trading) که فقط با سرمایه خودشان انجام میشود، باز کنند.

استفاده از اهرم برای معامله ارز دیجیتال معمولا با استفاده از قراردادهای ما به التفاوت (CFD) همراه است که با خرید مستقیم داراییهای رمزنگاری متفاوت است. معامله ارز دیجیتال با استفاده از CFD به کاربران این امکان را میدهد بدون مالکیت دارایی اصلی، موقعیتی را باز کنند.

معاملات CFD ارز دیجیتال با اهرم میتواند فرصتهایی را برای سرمایهگذاران ارز دیجیتال فراهم کند تا شرایط منحصر به فرد و نوسانات بازار ارزهای دیجیتال را دنبال کنند. از آنجایی که تجربه نوسانات قیمتی ناگهانی و شدید برای ارزهای دیجیتال رایج است، معاملات اهرمی به سرمایهگذاران این امکان را میدهد تا قرار گرفتن در معرض این نوسانات را افزایش دهند و از بازده قابل توجه آنها بهرهمند شوند.

به طور کلی برای اینکه بتوانید با مارجین و لوریج بهترین معامله را در ارزهای دیجیتال داشته باشید، باید بتوانید با توجه به مدیریت ریسک و سرمایه بر اساس سرمایه اولیه خود بهترین اهرم را انتخاب و بر اساس استراتژی که دارید ترید خود را اجرا کنید.

محاسبه سود با اهرم در ارز دیجیتال

تصور کنید، شما مطابق تحلیلهای خود به این نتیجه رسیدهاید که قیمت بیت کوین قرار است افزایش قیمت داشته باشد. بنابراین تصمیم دارید روی این رمز ارز سرمایهگذاری کنید و در حساب خود فقط ۱۰ هزار دلار دارید. این در صورتی است که قیمت بیت کوین حدود ۶۰ هزار دلار معامله میشود.

به همین دلیل تصمیم میگیرید به جای خرید بیت کوین با یم اهرم بیت کوین را خریداری کنید. برای مثال اگر سرمایه اولیه خود را با اهرم ۵ برابر کنید و روی BTC سرمایهگذاری کنید سود حاصل از معامله شما ۵ برابر خواهد شد. البته این نوع معامله برای کاهش قیمت هم صدق میکند.

یک روش برای محاسبه میزان سود و زیاد معامله اهرم دار وجود دارد که شما میتوانید به کمک ماشین حساب اهرم ارز دیجیتال این محاسبه را انجام دهید. برخی از صرافیها این ماشین حساب را در اختیار کاربران خود قرار میدهند.

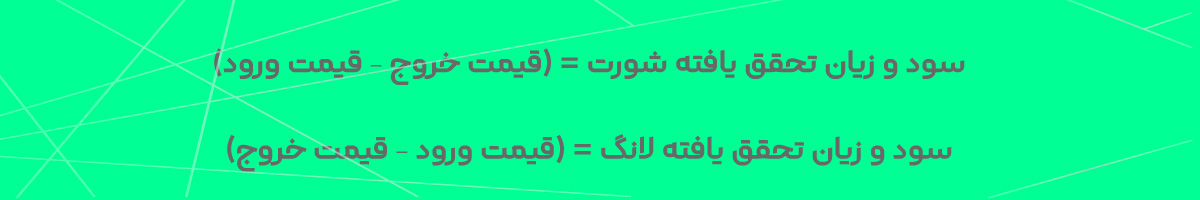

ماشین حساب از فرمول ذیل برای محاسبه در معاملات لانگ و شورت استفاده میکند:

آیا استفاده از لوریج یا اهرم در معاملات امن است؟

همانطور که در این مطلب چندین بار اشاره شد، در حالی که اهرم به معاملهگران اجازه میدهد تا سود معاملات را افزایش دهند، ضررهای هر ترید را نیز چند برابر میکند. علاوه بر این استفاده از لوریج در معاملات ریسک های دیگری نیز به همراه دارد که این موارد عبارت اند از:

امکان ضرر بالا در نوسانات بازار: یکی از ویژگیهای بازار ارزهای دیجیتال نوسانات بالا است. در چنین شرایطی استفاده از معاملات اهرم دار ریسک بسیار بالایی دارد. زیرا در هر لحظه امکان تغییر مسیر قیمتها وجود دارد.

لیکوئید شدن: در معاملات اهرمی، وجوه قرضگرفته شده به عنوان وثیقه عمل میکند. اگر بازار به شکل نامطلوبی حرکت کند، عدم پاسخگویی به درخواستهای مارجین (margin calls) میتواند به معنای لیکوئید شدن موقعیت توسط صرافی برای جبران ضررها باشد.

پرداخت بهره و کارمزدهای بالا: معاملات با مارجین اغلب شامل پرداخت بهره برای وجوه قرضگرفته شده است. این موضوع میتواند بر سودآوری کلی موقعیتهای اهرمی تاثیر بگذارد.

با توجه به این ریسکها، انجام تحقیقات و تمرین تکنیکهای مدیریت ریسک محتاطانه مانند تعیین اندازه دقیق موقعیت، حد ضرر و متنوعسازی برای معاملهگران ضروری است. با این حال، استفاده مسئولانه و هوشمندانه از اهرم میتواند ابزاری مؤثر برای افزایش بازدهی معاملات باشد.

چگونه ریسک معاملات اهرمی را مدیریت کنیم؟

معامله با اهرم بالا ممکن است به سرمایه اولیه کمتری نیاز داشته باشد، اما ریسک لیکوئید شدن (liquidation) شما را افزایش میدهد. هرچه اهرم بالاتر باشد، تحمل نوسانات بازار در معاملات کم تر میشود. اگر اهرم شما خیلی بالا باشد، حتی یک تغییر ۱ درصدی قیمت هم میتواند منجر به ضررهای هنگفتی شود.

از طرف دیگر، استفاده از اهرم پایینتر به شما حاشیه خطای بیشتری میدهد. به همین دلیل است که بسیاری از صرافیهای ارز دیجیتال برای کاربران جدید محدودیتهایی را برای حداکثر اهرم قابل استفاده اعمال میکنند.

استراتژیهای مدیریت ریسکمانند سفارشهای حد ضرر (stop-loss) و حد سود (take-profit) به حداقل رساندن ضررها در معاملات اهرمی کمک میکنند. شما میتوانید از سفارشهای حد ضرر برای بستن خودکار موقعیت خود در قیمت مشخصی استفاده کنید که این در زمان حرکت بازار علیه شما مفید است. استاپ لاس یا حد ضرر میتوانند شما را از ضررهای قابل توجه محافظت کنند، در حالی که سفارشهای حد سود با رسیدن سود شما به مقدار مشخصی به طور خودکار بسته میشوند. این به شما امکان میدهد قبل از تغییر شرایط بازار، درآمد خود را تضمین کنید.

به این مسئله دقت کنید که معاملات اهرمی یک شمشیر دولبه است که میتواند هم سود و هم ضرر شما را به صورت تصاعدی افزایش دهد. این نوع معامله، به خصوص در بازار پرنوسان ارزهای دیجیتال، با ریسک بالایی همراه است. پس حتما در این رابطه به مدیریت ریسک توجه ویژهای داشته باشید، تا بتوانید برای انتخاب اهرم تصمیمات هوشمندانهای بگیرید.

چرا از اهرم در معاملات ارز دیجیتال استفاده کنیم؟

همانطور که بررسی کردیم، معاملهگران از اهرم برای افزایش سایز پوزیشن و سود معاملات خود استفاده میکنند. اما لوریج همانطور که میتواند سودهای قابل توجهی به همراه داشته باشد، به همان میزان میتواند باعث ضررهای هنگفت نیز شود.

یکی دیگر از دلایلی که معاملهگران از اهرم استفاده میکنند، افزایش نقدشوندگی سرمایه آنها است. به عنوان مثال، به جای اینکه پوزیشنی با اهرم ۲ برابر در یک صرافی خاص داشته باشند، میتوانند با استفاده از اهرم ۴ برابر، همان اندازه پوزیشن را با وثیقه پایینتری حفظ کنند.

این کار به آنها اجازه میدهد تا از باقی مانده سرمایه خود در جای دیگری استفاده کنند، مثلا معامله دارایی دیگر، استیکینگ، تامین نقدشوندگی برای صرافیهای غیرمتمرکز(DEX) یا سرمایهگذاری در NFTها که این مسئله قطعا برای هر تریدری سودآورتر خواهد بود. پس حتما اگر یک تریدر حرفهای هستید، اما سرمایه کافی برای ترید را ندارید از این ابزار برای افزایش سود خود استفاده کنید.

بهترین لوریج برای ۱۰۰ دلار در معاملات ارز دیجیتال

انتخاب بهترین لوریج برای ۱۰۰ دلار در معاملات ارز دیجیتال به عوامل مختلفی بستگی دارد. این موارد را در ادامه بررسی میکنیم:

سطح تجربه و تحمل ریسک شما: اگر معاملهگر تازهکاری هستید، بهتر است از لوریجهای پایینتر مانند ۲ تا ۵ برابر استفاده کنید. معاملهگران باتجربهتر ممکن است بتوانند از لوریجهای بالاتر مانند ۱۰ تا ۲۰ برابر استفاده کنند، اما این امر ریسک را نیز به طور قابل توجهی افزایش میدهد.

نوسانات بازار: بازار ارز دیجیتال به طور ذاتی نوسانات زیادی دارد. اگر قصد دارید در بازاری با نوسانات زیاد معامله کنید، باید از لوریج کمتری استفاده کنید.

استراتژی معاملاتی شما: برخی از استراتژیهای معاملاتی به لوریج بالاتری نسبت به سایرین نیاز دارند. به عنوان مثال، اگر قصد دارید از معاملات روزانه با نوسانات کوتاهمدت استفاده کنید، ممکن است به لوریج بالاتری نیاز داشته باشید.

تحمل ریسک شما: قبل از استفاده از لوریج، باید تعیین کنید که چقدر ضرر را میتوانید متحمل شوید. به خاطر داشته باشید که لوریج نه تنها سود شما را افزایش میدهد، بلکه ضرر شما را نیز چند برابر میکند.

با توجه به این عوامل، به طور کلی بهترین لوریج برای ۱۰۰ دلار بین ۲ تا ۵ برابر است. این لوریج به شما قدرت خرید کافی برای استفاده از فرصتهای معاملاتی را میدهد، بدون اینکه ریسک را به طور قابل توجهی افزایش دهد.

استراتژیهای معاملات اهرمی و مارجین در ارزهای دیجیتال

استراتژیهای معاملات اهرمی و مارجین در ارزهای دیجیتال شامل عناصر مختلفی است که معاملهگران ارز دیجیتال ممکن است در نظر بگیرند.

1. پوزیشنهای لانگ (Long) و شورت (Short):

کاربران میتوانند با باز کردن پوزیشنهای لانگ یا شورت از اهرم برای موقعیتهای خود استفاده کنند. این شیوه به تریدرها فرصتی میدهد تا با پیشبینی موفق افزایش یا کاهش قیمت یک دارایی رمزنگاری، بازدهی کسب کنند.

- پوزیشن لانگ (Long): در صورت افزایش قیمت دارایی رمزنگاری، سود به دست میآید.

- پوزیشن شورت (Short): در صورت کاهش قیمت دارایی رمزنگاری، سود به دست میآید.

2. نسبتهای اهرم (Leverage ratios):

نسبت مارجین به اهرم در یک موقعیت معمولا به صورت یک نسبت نشان داده میشود (به عنوان مثال، ۱:۱۰.۱:۲۰.۱:۳۰). معاملهگران ارز دیجیتال میتوانند میزان اهرمی را که میخواهند قرض کنند، بر اساس تحمل ریسک خود و مارجینی که میخواهند ارائه دهند، انتخاب کنند.

3. مدیریت مارجین:

معاملهگران ارز دیجیتال همچنین میتوانند با توجه به شرایط مارجین حساب معاملاتی خود را مدیریت کنند. یعنی اگر زمانی نیاز به واریز بیشتر وجه بود، این کار را انجام دهند.

4. ایزوله یا کراس مارجین (Isolated vs Cross Margin):

در صورت لیکوئید شدن، سرمایهگذاران همچنین میتوانند با انتخاب رویکرد «ایزوله» یا «کراس مارجین»، سبد خود را آماده کنند.

ایزوله مارجین: به وثیقه برای یک موقعیت واحد اشاره دارد که در آن ضرر بر کل سبد سرمایهگذار یا هر موقعیت دیگری در آن تاثیری نخواهد گذاشت.

کراس مارجین: به مارجینی اشاره دارد که در چندین موقعیت به اشتراک گذاشته میشود، به این معنی که کمبود مارجین در هر موقعیتی با بازده سایر موقعیتها پوشش داده میشود.

چگونه لوریج را فعال کنیم؟

نحوه فعال کردن لوریج (اهرم) در معاملات ارز دیجیتال به صرافی که در آن معامله میکنید بستگی دارد. مراحل کلی این فرآیند را در ادامه توضیح میدهیم.

1. به حساب کاربری خود در صرافی مورد نظر وارد شوید.

2. به بخش معاملات یا تبادل (Trade/Exchange) بروید.

3. جفت ارز مورد نظر خود را برای معامله انتخاب کنید.

4. در بخش تنظیمات معاملات، به دنبال گزینه مربوط به لوریج (Leverage) بگردید. این گزینه ممکن است در بخشهای مختلفی مانند «تنظیمات حساب»، «تنظیمات معاملات» یا «تنظیمات پیشرفته» قرار داشته باشد.

5. مقدار لوریج مورد نظر خود را انتخاب کنید. صرافیهای مختلف، لوریجهای مختلفی را ارائه میدهند. معمولا لوریجها با اعداد ۲x، ۵x، ۱۰x، ۲۰x و… نشان داده میشوند. به خاطر داشته باشید که هرچه لوریج بالاتر باشد، ریسک شما نیز بیشتر خواهد بود.

6. تنظیمات را ذخیره کنید.

-

مراحل فعالسازی لوریج در صرافیهای مختلف:

لوریج صرافی بایننس (Binance):

- به بخش «Exchange» بروید.

- جفت ارز مورد نظر خود را انتخاب کنید.

- در سمت راست صفحه، به دنبال گزینه «Margin Trading» بگردید.

- روی «Enable» کلیک کنید.

- مقدار لوریج مورد نظر خود را انتخاب کنید.

- روی «Confirm» کلیک کنید.

لوریج صرافی کوین بیس (Coinbase):

- به بخش «Pro» بروید.

- جفت ارز مورد نظر خود را انتخاب کنید.

- در سمت راست صفحه، به دنبال گزینه «Margin Trading» بگردید.

- روی «Enable Margin Trading» کلیک کنید.

- مقدار لوریج مورد نظر خود را انتخاب کنید.

- روی «Confirm» کلیک کنید.

معاملات اهرم دار صرافی کراکن (Kraken):

- به بخش «Spot Trading» بروید.

- جفت ارز مورد نظر خود را انتخاب کنید.

- در سمت راست صفحه، به دنبال گزینه «Margin Trading» بگردید.

- روی «Enable Margin Trading» کلیک کنید.

- مقدار لوریج مورد نظر خود را انتخاب کنید.

- روی «Confirm» کلیک کنید.

استفاده اصولی از معاملات اهرم دار، برابر با سود همیشگی

در این مطلب از صرافی ارز دیجیتال فراچنج، بررسی کردیم لوریج چیست و چه کاربردی دارد. این نوع معاملات هر چند امکان دارد سودهای چند برابری برای شما به همراه داشته باشد، اما از طرف دیگر میتواند در عرض چند ثانیه باعث نابودی سرمایه تریدر شود. بنابراین اگر میخواهید سود همیشگی داشته باشید و از ترید لذت ببرسید، از اهرم بالا در معاملات استفاده نکنید. زیرا این کار احتمال لیکوئید شدن شما را چندین برابر میکند.

نظرات کاربران